前回までは家族信託の基本的な仕組みや、実家を信託する場合についてご紹介しました。

あわせて読みたい

自宅の家族信託~もしものときの備え 家族信託って何がいいの?~

『家族が認知症になったら・・・家族信託をご存知ですか?』 【】 総務省の統計(2022年推計)によると、現在、日本の総人口のうち29.1%が65歳以上の高齢者(以下、高…

家族信託には実家信託以外の活用方法もあります。

今回は家族信託の事例を交えながら活用方法をご紹介していきます。

この記事の目次

次世代のさらにその先まで~受益者連続型信託~

まずは前提となる家族関係や財産状況を見ていきましょう。

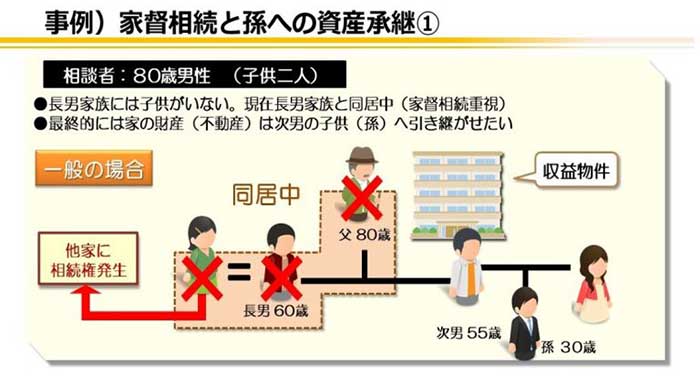

家督相続と孫への資産継承

家督相続と孫への資産継承

ご相談者様(80歳男性)には長男と次男の2人のお子様がいました。

お子様は2人とも結婚していましたが、長男夫婦にお子様はいらっしゃいませんでした。

またご相談者様は現在長男夫婦と同居しており、相談対象の財産は自宅とアパート1棟(収益物件)でした。

ご相談者様は同居している長男夫婦にずっとこの土地に住み続けてもらいたいのと同時に、アパートの家賃収入を渡したいと思っています。

しかしここで悩みの種が一つありました。

自宅やアパートが建っている敷地はご相談者様が先祖代々受け継いできた土地で、「この土地は自分の家系で承継していきたい」という強い希望があったのです。

ここで家族関係を確認してみましょう。

相談者:80歳 男性(A)

・長男(B):長男夫婦に子供はいない。相談者と同居。

・次男(C)

・次男の子供(D)

相談対象財産:自宅とアパート1棟(収益物件)

相続順位で考えると、配偶者は常に相続人です。

その他は子供がいれば子供、子供がいなければご両親、子供もご両親もいなければ兄弟姉妹が相続人になります。

つまり子供がいないご夫婦の場合、例えば夫が先に亡くなったら妻と夫の両親又は兄弟姉妹が相続人に、その後妻が亡くなった場合、妻の両親又は兄弟姉妹が相続人になります。

ご相談者様はこのことをご存知でした。

長男には自宅にずっと住んでほしい、かつ家賃収入をあげたい。

しかし長男に財産を相続させてしまうと、もし長男が長男の妻より先に死亡してしまった場合、妻がその財産のほとんどを相続することとなり、最終的に長男の妻の家系に財産がいってしまうのは・・・という懸念を抱いていました。

加えて自宅やアパートは、長男夫婦が亡くなった後は最終的に次男の子(孫)に承継させていたいと考えていらっしゃいました。

財産の承継方法として有名なものは遺言書ではないでしょうか。

しかし実は遺言書ではこのご相談者様の希望を叶えることができないのです。ここに遺言の弱点があります。

その弱点とは、「二次相続の指定ができないこと」です。

例えば

自分(A)が死んだら、長男Bに遺産を相続させる。

その後、長男Bが死んだ場合は次男(C)の子である孫Dに相続させる。

という遺言は法律上無効です。

どの部分が無効かと言いますと、「長男Bが死んだあとは、孫Dに相続させる」という部分です。

なぜかというと、長男Bが財産を相続したらその財産はあくまで長男Bのものであり、その次に長男Bから財産を受け取る人は長男Bが決めるものだからです。

要するに、一旦長男Bの財産になってしまえば、Aは一切口を出すことはできない、口出しできないことを遺言書に書いても無効ということです。

ではどうすればよいでしょうか。

ここで家族信託を活用すれば、ご相談者様の希望を叶えることができるのです。

実際にこのご相談事例に家族信託を当てはめてみましょう。

ご相談者様を委託者、将来財産を承継する予定の孫を受託者、ご相談者様を受益者として信託をします。

・委託者→ご相談者

・受託者→孫

・受益者→ご相談者

ご相談者様が亡くなった後は受益権を長男に承継させ、長男が亡くなった後は長男の妻に受益権を承継させ、長男の妻が亡くなった後は信託を終了させて孫に財産を帰属させます。

このような信託を設計することで、ご相談者様の思いであるご長男様夫婦の生活を守りながら先祖代々の土地を自分の家系で確実に承継することが可能になります。

このように利益を受ける権利の承継先を予め決めておく信託を『受益者連続型信託』と言います。

このタイプの信託契約では遺言では実現できなかった『二次相続の指定』を実現することができます。

自分が亡くなった後も子の生活を守りたい~障がい者支援信託~

先ほど紹介した受益者連続型信託を応用した家族信託の活用方法もあります。

さっそく事例を見ていきましょう。

ご相談者様(75歳女性)には長男と長女の2人のお子様がいました。

長女は結婚してお子様もいますが、長男は生まれつき障がいがありました。

一人で日常生活を行うことはできるのですが、財産管理が難しい状況です。

ご相談者様の悩みの種は、自分たちが亡くなった後の長男の生活についてでした。

自分たちの財産は長男に多めに残して、長男の面倒は長女に任せていきたいと考えています。

長女も面倒を見ていくことに了承してくれてはいますが、長男が悪い人に騙されて財産を取られたりしないかという点に不安がある状況です。

考えられる方法としては、長男に「成年後見人」を付けることです。

専門家の後見人を付けると長男が騙されて財産を取られてしまっても、後見人がその行為を取り消して財産を取り戻すことができるので安心できるかもしれません。

しかし身内で長男の面倒をみていきたいと考えていた場合、第三者の専門家が入ってしまうと抵抗感を覚えることもあります。

実際このような相談事例に関わらず、家族の財産管理に専門家の後見人が入られるのを回避したいという方も多くいらっしゃいます。

相談者:75歳 女性

・長男:一人で日常生活を行うことはできるが、財産管理が難しい状況

・長女

・成年後見人=第三者を入れずに長女に長男の財産管理を託したい

ではどうすればご相談者様のお悩みを解決できるでしょうか。

ここでもまた家族信託が活用できるのです。

実際にこのご相談事例にあてはめてみましょう。

ご相談者様を委託者、長女を受託者、ご相談者様を受益者として信託をします。

・委託者→ご相談者

・受託者→長女

・受益者→ご相談者

ご相談者様が亡くなった後は受益権を長男に承継させ、長女は長男の生活の為に預かったお金を使います。

長男が亡くなった後は信託を終了させて長女に財産を帰属させます。

このような信託を設計することで、ご相談者様が亡くなった後も残した財産を長女が管理し続けることができ、長男にも適切な給付を行うことができます。

念を入れて他のご親族の方を「信託監督人」という、信託がちゃんと運用されているか監督する立場の方に就任させておくのも良いかもしれません。

家族信託が万能というわけではありません。

ご自身やご家族の想いを実現するための1つの手段としてこういった方法があるということを知っておいていただければと思います。

ご自身のケースにも家族信託という選択肢が合うかどうか、一度考えてみるのもよいでしょう。

遺言書は逝去された時の相続時に効力を発揮しますが、家族信託は内容次第でご自身が逝去された以降、子供の世代だけでなく孫の世代にまでご自身の思うような信託を組むことが可能です。

遺言書で十分なのか、家族信託の方が安心なのかは、その方のお考えや家族状況、財産状況によってさまざまです。

この記事を書いた人

廣木涼(ひろきすずか)

<保有資格>

▮司法書士 ▮行政書士 ▮宅地建物取引士 ▮FP2級

<プロフィール>

東京・札幌・大阪・広島・福岡・沖縄に拠点を展開するみつ葉グループに所属。

家族信託の中核的役割を担う東京オフィスにおいて、相続事業部・登記事業部のマネージャーを務める。

不動産・保険業者と連携し、士業の枠にとらわれず、お客様の問題解決を第一に幅広いソリューションを提供できるよう努めている。

これまで、300件以上の家族信託案件に携わり、弊社相談者からの信頼も非常に厚い。