非営利団体などに遺産を寄付すると、条件によっては、相続税・所得税・住民税の控除を受けられるメリットがあります。

あわせて読みたい

最期に社会貢献をしたい!遺贈寄付って税金はかかるの?かからないの?

「遺贈寄付」とは、自分が亡くなった時に相続財産の一部を非営利団体等へ寄付することをいいます。 近年、社会貢献意識の高まりやおひとりさまの増加を背景に、遺贈寄付…

その一方で、「みなし譲渡課税」という税金が発生する場合があるので注意が必要です。

今回は、この「みなし譲渡課税」について詳しく見ていきましょう。

この記事の目次

どのような場合に課税されるのか?

みなし譲渡課税とは、個人が「含み益のある財産(値上がりし、仮に売却すれば利益が出るような財産)」を「法人」へ寄付した場合に、その財産を「売ったものとみなして」「寄付者」に課税する制度です。

どのようなものが対象になるのか、項目毎に分けてみます。

| 対象となる財産 | 不動産、有価証券(株式・国債・投資信託など)、金地金など、価格が変動する財産です。

現金や預貯金は対象になりません。

|

| 寄付先の対象 | 非営利団体に限らず、すべての法人(株式会社も含む)が対象です。

個人への贈与は贈与税の対象になります。

|

| 寄付の種類 | 「遺言や契約による寄付」「相続人が受け取った相続財産から寄付」の他、相続に関係なく「普通に寄付」する場合も対象になります。

|

| 課税される人 | 遺言者・相続人・寄付者など寄付をする側の人です。寄付を受ける団体ではありません。

|

| 税率 | 長期譲渡(寄付した年の1月1日時点で所有期間が5年超)の場合、所得税15.315%+住民税5%です。

ただし、遺言等による寄付の場合は、既に寄付者が亡くなっていますので、住民税は課されません。

|

| 申告の種類と時期 | 遺言等による寄付の場合は、準確定申告(相続の開始があったことを知った日の翌日から4ヵ月以内)で申告・納税します。

相続財産の寄付や通常の寄付の場合は、確定申告(寄付した翌年の2月16日から3月15日まで)に申告・納税します。

|

みなし譲渡課税の実例

相続に関係したケースで、具体的な事例を2つご紹介します。

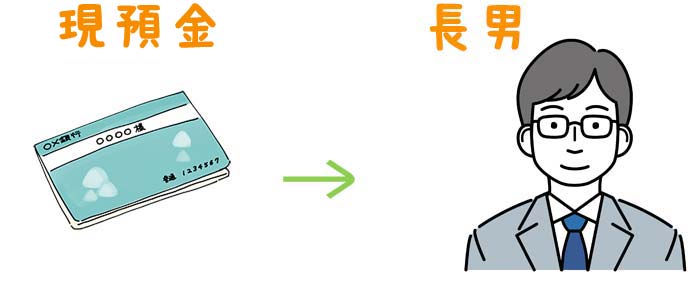

遺言により株式を寄付した事例

・相続人:長男のみ

・相続財産:現預金2,000万円+株式1,200万円

・遺言の内容:預貯金を長男に相続させ、株式を団体へ遺贈する。

・含み益の状況:株式の取得価格が200万円で、含み益が1,000万円。

この場合、1000万円×15.315%=1,531,500円が長男に課税されます。

長男は株式を相続しないのに、みなし譲渡課税を負担することになります。

受け取った団体が株式を売却する・しないに関係なく、長男に課税されます。

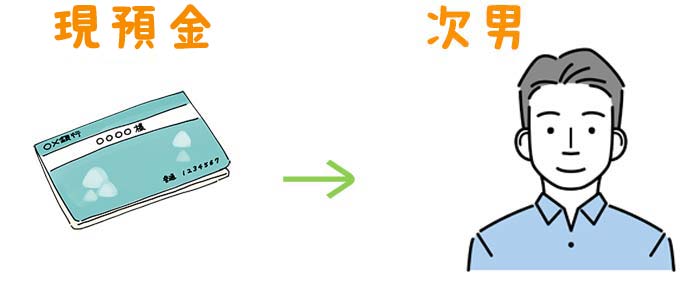

相続財産から不動産を寄付した事例

・相続人:次男のみ

・相続財産:現預金1,000万円+不動産1,500万円

・寄付の内容:次男が相続した財産の中から、不動産を団体へ寄付。

・含み益の状況:不動産の取得価格が500万円で、含み益が1,000万円。

この場合、1,000万円×20.315%=2,031,500円が次男に課税されます。

受け取った団体が不動産を売却せず、そのまま活動に使用した場合でも、次男に課税されます。

いずれの事例でも、折角の善意で寄付したのに、寄付した側に税金が発生するのは、制度としては仕方ないのでしょうが、心情的には理不尽な感じもします。

なんとか寄付者側に税金がかからない方法はないのでしょうか。

寄付者側にみなし譲渡課税がかからない方法

いくつかの条件がありますが、寄付者側にみなし譲渡課税がかからない方法があります。

含み益のない財産を寄付する

当たり前ですが、寄付する財産に含み益がなければ、みなし譲渡課税も発生しません。

有価証券の一部を寄付するような時に使える可能性があります。

例えば、有価証券1,000万円の中から500万円分を寄付する場合、有価証券を含み益の有るものと無いものに分け、含み益のない有価証券から500万円分を寄付し、残りを相続人に配分すれば、みなし譲渡課税はかかりません。

これは、遺言による寄付でも、相続財産からの寄付でも使えるテクニックです。

遺言書に「みなし譲渡課税を受遺者に負担させる」と書いておく

遺言による寄付の場合、遺言書を作成する時に「みなし譲渡課税を受遺者に負担させる」と記載しておくと、負担付贈与として、みなし譲渡課税は相続人ではなく受遺者である団体が支払うことになります。

ただし、本来は相続人にある納税義務を団体が肩代わりしたと見られて、相続人に一時所得が課される可能性があります。

非課税承認を申請する

一般特例

寄付先が公益法人や認定NPO法人などであり、かつ寄付財産を現金化して使わずに公益目的事業にそのまま直接使用する等の条件を満たした場合、みなし譲渡課税の非課税承認を国税庁長官に対して申請をすることができます(租税特別措置法第40条)。

ただし、承認までに長期間(2〜3年)かかることが多いようです。

承認特例

寄付財産を「基金」に組み入れて管理する等の条件を満たした場合に、国税庁長官の承認・不承認の決定が1ヵ月(不動産等の場合)または3ヵ月(株式の場合)以内になかったときは、その承認があったものとみなされて非課税になります。

非課税特例の拡充措置です。

特定買換資産の特例

「基金」に組み入れた寄付財産を、基金内で別の資産に買い換えることができます。

例:不動産→有価証券、有価証券→別の有価証券など

これらの特例を利用することにより、みなし譲渡課税が非課税のまま、寄付財産をそのまま団体が利用することや、買い換えた有価証券からの配当金を活動に利用することができます。

非課税承認の取消

例えば、非課税承認された寄付財産を後日になって団体が売却した場合、非課税承認が取り消され、所得税が課税されることになります。

このとき誰に課税されるのかが問題になります。

寄付財産が公益目的事業に使われる「前」に承認が取り消された場合は「寄付者」に課税され、「後」に取り消された場合は「受遺法人(団体)」に課税されます。

つまり、一度公益事業に使われれば、非課税承認が取り消されても、寄付者にみなし譲渡課税は課されません。

まとめ

いかがでしたでしょうか?

条件次第では、寄付者側にみなし譲渡課税がかからない方法もありますが、「相続財産の寄付」や「普通の寄付」の場合に、含み益のある不動産や有価証券等を換金前提で寄付するケースでは、みなし譲渡課税は寄付者側が負担せざると得ません。

これは、寄付の大きな阻害要因となります。

寄付者やその親族が役員になっていない団体に対する、不動産や有価証券等の寄付については、寄附金控除の拡大などにより、実質的にみなし譲渡課税がかからないようにするなどの税制改正が行われることを期待しています。

あわせて読みたい

非公開: 相続 / 贈与 / 税務 / 信託などお金関連

【贈与・相続・税務】 贈与や相続などについては時折制度の改正が行われたり、各種特例があったりで難しく、またとっつきにくく感じる方が多いのも頷けます。 特に相続…

この記事を書いた人

齋藤 弘道(さいとう ひろみち)

<プロフィール>

遺贈寄附推進機構 代表取締役

全国レガシーギフト協会 理事

信託銀行にて1500件以上の相続トラブルと1万件以上の遺言の受託審査に対応。

遺贈寄付の希望者の意思が実現されない課題を解決するため、2014年に弁護士・税理士らとともに勉強会を立ち上げた(後の全国レガシーギフト協会)。

2018年に遺贈寄附推進機構株式会社を設立。

日本初の「遺言代用信託による寄付」を金融機関と共同開発。