最近「おひとりさま」という言葉をよく聞くようになりました。

なんとなく不安を感じる言葉です。

これまでの時代は、家族や親族がたくさんいたので、自分の体や頭が衰えても「誰かが何とする」と皆が思っていましたし、実際に何とかなっていたのでしょう。

しかし、少子化とともに「何ともならない」状況が増えてきました。そこで、どのようなことが想定され、どのような準備すべきなのか、考えていきましょう。

この記事の目次

おひとりさまの定義

「おひとりさま」という言葉は、使う人によってその定義や意味が異なっているように感じます。

どの側面から捉えているのかが違うのでしょう。

その観点を分類してみましょう。

1. 法定相続人の観点

- 自分の相続人が全く誰もいない人

- 配偶者やこどもがいない人

①は「相続人不存在」とも言います。

②は親や兄弟姉妹が相続人にいる場合もあります。

②の方が広義で、①はより狭義な定め方です。

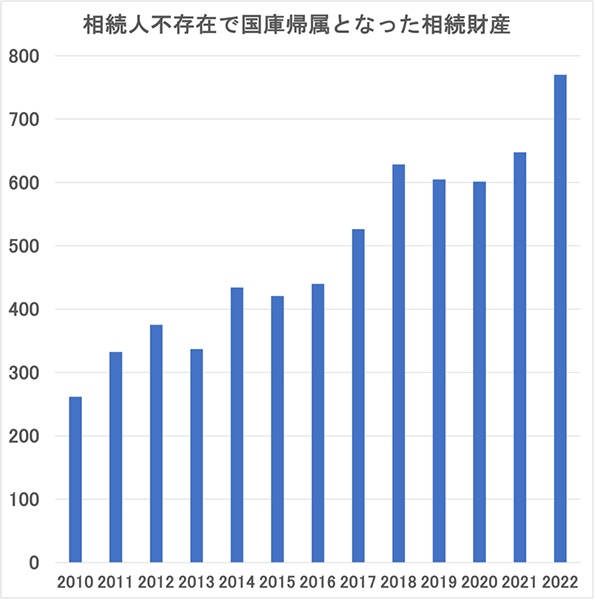

近年よくニュースで見る「相続人いない財産 過去最多768億円が国庫へ」は、この①を指しています。

最高裁判所の各年度の一般会計歳入予算概算見積書を元に筆者が作図

最高裁判所の各年度の一般会計歳入予算概算見積書を元に筆者が作図

2. 居住形態の観点

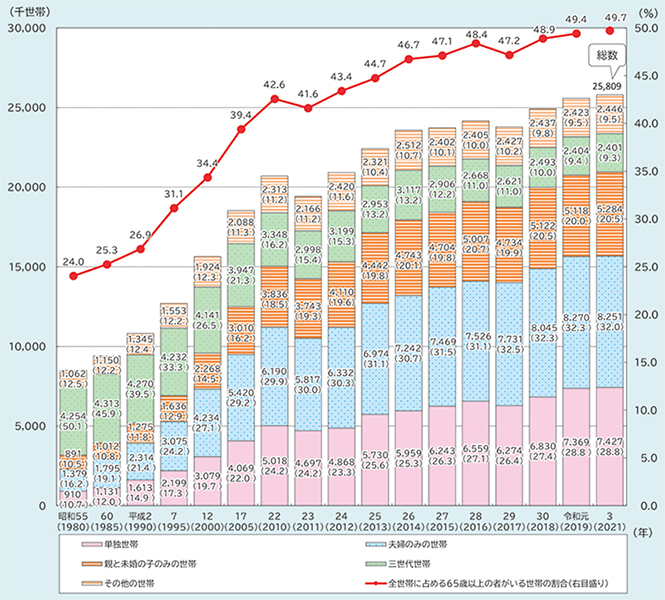

「一人暮らし」や「単独世帯」の状態の人を、おひとりさまと呼ぶこともあります。

高齢社会白書で「65歳以上の一人暮らしの人が増加傾向」という時は、生活や居住の形態を指しています。

内閣府 令和5年版高齢社会白書より

内閣府 令和5年版高齢社会白書より

3. 親族等との関係性の観点

- 親族はいるが仲が悪いケース

- 親族はいるが疎遠なケース

- 頼れる人が誰もいないケース

相続人などの親族がいても、その関係が悪い場合や薄い場合は、自分に何か困ったことが起こったときに、誰も助けてもらえないこともあるかもしれません。

親族ではなくても、友人などに頼れる人がいれば良いのですが、誰も頼れる人がいない特に高齢者であれば、何か対策を考えておいた方が良いでしょう。

以上のように、法定相続人=法的関係、居住形態=生活実態、関係性=人とのつながり、の観点で分類することを通じて、それぞれのケースでの課題や対策が見えてくるでしょう。

人生100年時代における、おひとりさまの終活

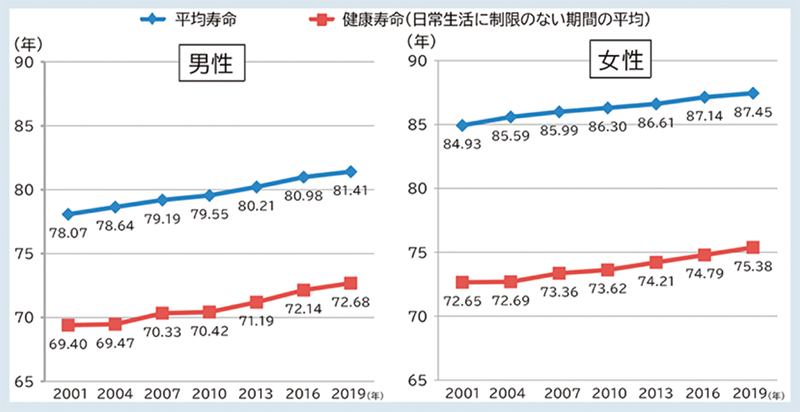

人生100年時代と言われて久しく、本当にそんなに長生きするのかと思いますが、いわゆる「長生きリスク」もありますので、特におひとりさまの場合は100歳まで生きるかもしれないことを前提としたライフプランを考える必要がありそうです。その際にポイントになるのが「健康寿命」です。

2000年にWHO(世界保健機関)が提唱した健康寿命とは「健康上の問題で日常生活が制限されることなく生活できる期間」と定義されています。介護などが必要なく心身ともに自立し、健康的に生活できる期間のことです。

「厚生労働白書」によれば、平均寿命と健康寿命の差が、男性8.73年、女性12.07年なのだそうです。

厚生労働省 令和4年版厚生労働白書より

厚生労働省 令和4年版厚生労働白書より

これからは、この健康寿命以降の自立できていないとされる約10年間について、おひとりさまの場合は、親族の負担にならないような対策を考えることが必要です。その一つの方法として、「財産管理」や「任意後見」という契約を利用した対策について考えていきましょう。

健康寿命の期間後は、一般的な傾向として「身体的な能力が減退」→「意思能力が減退」→「死亡」という経過をたどるケースが多いでしょう。そこで、それぞれのステージで必要な対策を見ていきます。

1. 身体的能力が減退

足腰が弱り1人で外出ができない、またケガや病気で介助や介護が必要な場合や、寝たきりになるなど、身体の状態が悪くなるにつれ、自らの努力では健康的な生活に対応できなくなります。

このような状態のときには「財産管理委任契約」をしておくことで、第三者にさまざまな手続きを代行してもらうことができます。

例えば、以下のような手続きがあります。

- 生活費の引出しや解約など金融機関の口座管理

- 定期的な収入の受取り

- 日用品の買い物、公共料金の支払い

- 医療費や福祉サービス利用料金の支払い

ただし、注意点もあります。

- 取消権はない:判断能力のある委任者本人が行った契約は管理を委任された者が取り消すことができない。

- 同意権がない:手術や延命治療といった医療行為に関する同意権はありません。

- 財産管理委任契約による手続きを認めていない金融機関もある:窓口での手続きを想定している場合は事前確認が必要

- 不動産の売買については本人の意思確認が必要:委任契約書があっても実質的な意味はありません。

2. 意思能力が減退

意思能力が減退すると、さまざまな法律行為をすることが難しくなります。

その場合に備えて、意思能力がしっかりしているうちに以下の対策をしておくと良いでしょう。

あわせて読みたい

身元保証 / 後見人

【身元保証】 民間の身元保証で受けられるサービスはどのようなものか 身元保証入院や介護施設入居、賃貸物件入居時の保証人 連帯保証入院や介護施設入居、賃貸物件入…

(1) 見守り契約

次に述べる任意後見契約における被後見状態になっていないか、定期的な連絡や訪問により健康状態や生活状況を確認します。

(2) 任意後見契約

あらかじめ本人が選んだ人(任意後見人)に、判断能力が低下した時のために「財産管理」や「医療、介護サービスの利用手続き」など、代わりにしてもらいたい内容を決めます。本人の意思と任意後見契約の内容が法律に合っているか否かは、公証人による確認が必要とされているので、必ず公正証書で作成しなければ有効に成立しません。

そしてこの契約は、判断能力が不十分になった時に、家庭裁判所に任意後見監督人の選任を申立て、選任された時から効力が生じます。「任意後見監督人」とは、契約内容の不正が行われないように、業務を監督し家庭裁判所に報告する家庭裁判所が選んだ人のことです。任意後見人がすることができる内容は、財産管理のほか、生活面のサポートになります。

(3) 遺言書の作成

遺言書は遺言者の死後に効力が発生するものですから、死後に備えるたまの対策です。遺言書には財産に関すること(財産配分の指定など)や身分に関すること(認知や未成年後見人の指定など)を書くことができます。

ここでは、おひとりさまが検討しておくと良いであろう主な対策を見てきましたが、この他にも老人ホーム・介護・終末医療、死後事務・葬儀・お墓などの問題もあります。

これらの問題について、一つひとつ整理し、優先順位をつけて考えていきましょう。

次の記事

おひとりさまの終活②高齢者の収支

おひとりさまの終活を考える際に、お金の問題は欠かせません。そこで高齢者の収入と支出について見ていきましょう。 【】 高齢者の生活を下支えしているのが、公的年金…

定期的にコラムの更新、キャンペーンなどご案内しています。ぜひご登録をお願いいたします

この記事を書いた人

齋藤 弘道(さいとう ひろみち)

<プロフィール>

遺贈寄附推進機構 代表取締役

全国レガシーギフト協会 理事

信託銀行にて1500件以上の相続トラブルと1万件以上の遺言の受託審査に対応。

遺贈寄付の希望者の意思が実現されない課題を解決するため、2014年に弁護士・税理士らとともに勉強会を立ち上げた(後の全国レガシーギフト協会)。

2018年に遺贈寄附推進機構株式会社を設立。

日本初の「遺言代用信託による寄付」を金融機関と共同開発。

ヤマダ様.png)

.png)