相続対策には主に3点があり、次の順番で検討すると良いと言われています。

(1)相続財産の分割対策

(2)相続税の軽減対策

(3)相続税の納税資金対策

しかし、そもそもご自身の財産に相続税がかからないのであれば、(2)(3)の対策を考える必要はありません。(相続税がかからない額は後述します)

日本における令和2年の死亡者数は 137万2755 人、うち相続税の申告数は 12万372 人ですので、その割合は 8.8%に過ぎません(国税庁発表)。

9 割以上の方は相続税がかからないわけです。

それでも「自分が亡くなったときに相続税はかかるのだろうか?」と心配されている方も多いと思いますので、相続税の計算方法について解説します。

相続税の計算は複雑ですから、計算手順を3つのステップに分け、それぞれにポイント解説を入れる形で進めていきます。

この記事の目次

ステップ1:相続税の対象となる財産を計算する

相続税計算の第一歩は、相続財産を把握することです。

相続財産には、

などがあります。

それぞれの財産について「相続税評価額の計算」にもさまざまな論点があるのですが、今回は省略して別の機会に解説します。

相続税の対象となる財産は、死亡時に故人が所有していた財産だけに限りません。

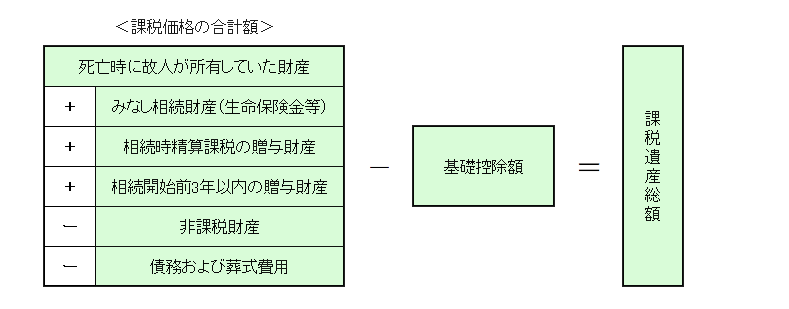

下図のように、生命保険金などの「みなし相続財産」、「相続時精算課税に係る贈与財産」、「相続開始前 3 年以内の贈与財産」を加算し、祭祀財産(墓地・墓石・仏壇・仏具等)や非営利団体へ寄付した財産などの「非課税財産」と「債務および葬式費用」を差し引いて、課税価格の合計額を求めます。

そして、「基礎控除額※」を控除して、課税遺産相続総額を算定します。

これが、相続税の対象となる財産です。

※基礎控除額=3,000 万円+600 万円×法定相続人の数

ポイント①

「課税価格の合計額<基礎控除額」の場合は、相続税申告の必要がない。

ポイント②

ただし、非営利団体への寄付を非課税財産として認められるには、相続税申告が必要。

ステップ2:相続税の総額を計算する

ここが相続税計算のわかりにくい点です。

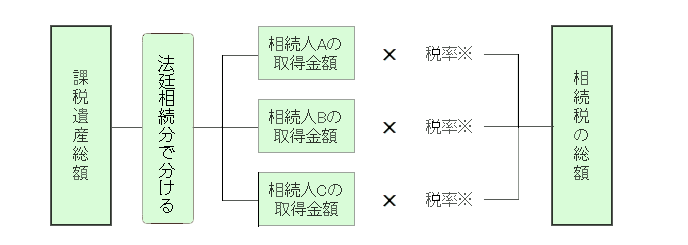

相続人等が実際に受け取った財産を元に計算するのではなく、一旦、法定相続分で財産配分したと仮定して相続税を計算するのです。

下図のように、相続人が A・B・C の 3 人いた場合。

ABC がそれぞれ法定相続分で取得したものとして、ABC がそれぞれの財産額に応じた税率を掛けて税額を算出し、これを合計して相続税の総額を求めます。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|

| 1000万円以下 | 10% | - |

| 3000万円以下 | 15% | 50万円 |

| 5000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

ポイント③

実際の配分に関係なく、法定相続分で取得したとして相続税の総額を計算する。

ポイント④

相続税の税率は累進課税(財産額が多いほど税率が高くなる)。

ステップ3:各人ごとの相続税額を計算した上で納付税額を計算する

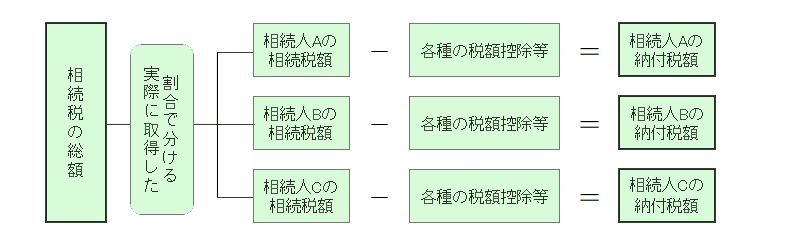

先ほど求めた「相続税の総額」を、実際に取得した割合で割り振って、各相続人等の相続税額を求めます。

つまり、「法定相続分で相続税の総額を計算」→「相続税の総額を実際の取得割合で按分」という2段階で計算するのです。

これで終わりではありません。

この「各相続人等の相続税額」に、各人の状況に応じた各種の税額加算や税額控除を加除して、各人の納付税額を求めます。これで計算は完了ですが、注意すべき点があります。

相続税の申告期限(被相続人の死亡の翌日から 10 か月以内)までに分割されていない財産は税額軽減の対象にならないのです。つまり、遺産分割協議や遺言などにより、どの財産が誰のものか決まっている必要があります。

例外的に、未分割の状態で相続税申告して、申告期限から 3年以内に分割したときは、税額軽減の対象となる場合がありますが、税額軽減前の相続税額を一旦納税しなければなりませんので、大きな負担となります。

なお、期限内に申告しなかった場合は、無申告加算税や延滞税が課せられます。

ポイント⑤

相続税の計算は、法定相続分で総額を計算し実際の取得割合で按分する 2 段階方式。

ポイント⑥

各種の税額控除等を受けるためには、期限内に相続税の申告が必要。

各種の税額控除等について相続税の税額控除は、やや細かい点なのですが、実際の税額に大きな影響を与える場合がありますので、簡単に解説します。各種の税額控除等は以下の順序で計算します。

<控除>

・暦年課税分の贈与税額控除

・配偶者の税額軽減

・未成年者控除

・障害者控除

・相次相続控除

・外国税額控除

・相続時精算課税分の贈与税相当額

・医療法人持分税額控除額

この中でも、特に「相続税額の 2 割加算」と「配偶者の税額軽減」は、影響が大きいものです。

相続税の2割加算

遺産を取得した人が以下の対象に該当する場合、その人の「相続税額」に 2 割を加算します。

対象になる人

(1)被相続人の配偶者・父母・子ではない人(例えば兄弟姉妹や甥姪、相続人ではない受遺者など)

(2)代襲相続人でない孫養子(生存中の子供の、その子供を養子にした場合)

配偶者の税額軽減

被相続人の配偶者が取得した財産額が、次の金額の多い方までは、相続税がかかりません。

(1)1 億 6 千万円

(2)配偶者の法定相続分相当額

極端な例では、100 億円の遺産のうち 50 億円を配偶者が取得した場合でも、配偶者の相続税はゼロになります。ただし、二次相続(配偶者が死亡したときの相続)まで考えた場合、一次相続のときに子供に多めに財産配分すると、一次・二次合計の税額が低くなる場合があります。

ポイント⑦

配偶者や直系の相続人以外に財産を配分すると、相続税が割増になる。

ポイント⑧

配偶者の税額軽減の効果は大きいが、二次相続を考慮したて配分する方法もある。

今回は相続税の計算方法の概略をお伝えしましたが、これ以外にも気をつけるポイントはいろいろありますので、実際に相続税を試算する場合は、税理士にご相談しましょう。

この記事を書いた人

齋藤 弘道(さいとう ひろみち)

<プロフィール>

遺贈寄附推進機構 代表取締役

全国レガシーギフト協会 理事

信託銀行にて1500件以上の相続トラブルと1万件以上の遺言の受託審査に対応。

遺贈寄付の希望者の意思が実現されない課題を解決するため、2014年に弁護士・税理士らとともに勉強会を立ち上げた(後の全国レガシーギフト協会)。

2018年に遺贈寄附推進機構株式会社を設立。

日本初の「遺言代用信託による寄付」を金融機関と共同開発。